隨著大家對保險和健康意識提高,不少人都會投保危疾保險,減少因嚴重疾病所而引致的財政負擔。 危疾保險的其中一大作用,是當你萬一確診危疾,需要3至5年時間療養,治療期間,你可能無法正常工作以致影響收入,繼而影響家庭生活質素,此時危疾保險就可為此段時間失去的收入作出補償 (Income Replacement),亦因此,危疾保險的投保額一般建議為年薪的3-5倍。 不過,市面有不同的危疾保險,例如定期危疾保險及終身危疾保險,兩者有何分別? 如何投保才最精明?又怎樣用平保費買到高保額危疾?

終身及定期危疾保險大比較

| 比較內容 | 終身危疾保險 | 定期危疾保險 |

|---|---|---|

| 保費繳付期 | 特定繳付年期,最長可達25年 | 每年繳付,無特定年期限制 |

| 保障期 | 保費繳付期內繳付全部保費後,保單可維持終身有效 | 一年,每年續保 |

| 退保現金價值 | 退保可獲保證及非保證現金價值 | 無 |

| 保費 | 較高 | 較低 |

| 功能 | 提供保障外,亦可提供累積財富功能 | 純粹保險產品 |

危疾保險案例分析

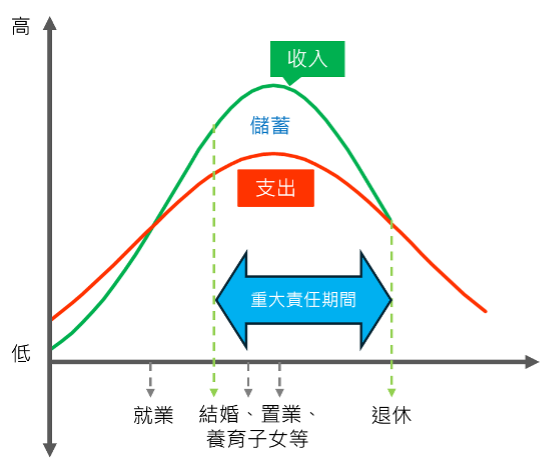

在財務規劃角度而言,人生於不同階段有不同的財務負擔,尤其以30至50歲期間,屬為一生人的黃金歲月,你的收入越來越高,但責任亦越來越大,例如需負責養育子女、父母踏入退休年齡、償還物業貸款等,因此,30至50歲期間的健康保障尤其重要。

以下以一名35歲非吸煙男子作案例分析,計算出他若選擇終身危疾或定期危疾保險,所需付出的保費及退保價值。

| 年齡 | 35歲 |

| 性別 | 男 |

| 吸煙習慣 | 非吸煙 |

| 家庭狀況 | 已婚,育有一子,家庭經濟支柱 |

| 年薪 | 港幣80萬 |

| 需要投保額 | 港幣240萬 (年薪3倍) |

| 比較內容 | 選擇一:終身危疾保險 (20年保費繳付期) | 選擇二:定期危疾保險 |

|---|---|---|

| 保額 | 港幣240萬 | 港幣240萬 |

| 年繳保費 | 約港幣92,000 | 首年保費約港幣4,600,隨後每年增加約9% |

| 20年繳付保費總額 | 約港幣184萬 | 約港幣23萬 |

| 20年後退保價值 (保證及非保證價值) | 約港幣150萬 | 沒有 |

| 保險成本 (以20年後退保價值計算) | 約港幣34萬 | 約港幣23萬 |

相對地,當你踏入退休年齡後,財務責任逐漸減少,保障需求相對降低。 因此,你選擇危疾保險時,不必以二選其一的觀念選擇,一個懂得精明選擇的投保人,終身與定期危疾保險兩者不但沒有競爭關係,反而可互相配合各取長處。

精明投保 選擇組合終身及定期危疾保險

繼續以上述例子說明,若你所需要投保的保額為港幣240萬,你可選擇以組合終身危疾保險及定期危疾保險的方式投保。 此舉可同時利用定期危疾保險保費低廉的優點,以較低成本確保在肩負最大責任的年齡階段擁有充足保障;而當你踏入退休年齡後,固定供款期的終身危疾保險則發揮作用,因供款期已經完結,投保人將擁有終身危疾保障而無需再繳付保費,將來有需要時亦可將保單退保取用保單內的現金價值。 以下圖表將作出詳細計算:

| 比較內容 | 投保額港幣240萬的 終身危疾保險 (20年繳費) | 組合投保額港幣100萬的終身危疾保險(20年繳費)及投保額港幣140萬的定期危疾保險 |

|---|---|---|

| 每年保費 | 約港幣92,000 | 終身危疾保險:約港幣38,500 定期危疾保險:首年約港幣2,700,隨後每年升幅約9% |

| 20年總繳保費 | 約港幣184萬 | 終身危疾保險:約港幣77萬 定期危疾保險:約港幣13萬 總額:約港幣90萬 |

| 20年後退保價值 (保證及非保證價值) | 約港幣150萬 | 終身危疾保險:約港幣63萬 定期危疾保險:沒有 |

| 平均每月保費 | 約港幣7,600 | 約港幣3,750 |

由於可見,利用組合終身危疾保險及定期危疾保險投保,可以取其各自優點,以更低廉成本於最需要保障的年齡階段投保足夠的保障,當保障需求下降時,只保留該年齡階段需要的保額,就可以用最低保費獲得最高保額!

OneDegree提供高性價比的定期危疾保險,涵蓋多達62種嚴重疾病,更有全港首創的總索償次數無上限的無限計劃,歡迎你立即按此了解更多OneDegree危疾保險!